はじめに

まずはあなたがコツコツドカンに見舞われる危険度をチェックしてみましょう。

下記で該当する、あるいは賛同出来るものに「はい」をつけて下さい。

あなたの診断結果:

デイトレードの場合、塩漬けが自然に回復するまでの猶予期間は大引けまでです。

つまり場中にロスカットをためらっているようでは資金が底をつくのは時間の問題です。生き残るためには損切りを迷わず執行し続けるほかありません。

損切りの条件としては過去の値動き(終値、ピークボトム)や出来高(POC, Point of Control)を使う等ありますが、そういった手法を使いこなせるようになるまでには実際のところ若干ハードルがあります。

例えばサポートラインを損切りラインとする場合、サポートラインの手前で切るのか、それとも割ってから切るのか、アンダーシュートをどう見極めるのか等、タイミングやロスカット価格は一筋縄で決められる話しではありません。

保有期間60分といった手仕舞いルールをあらかじめ決めていても、いざロスカットせざるを得ない場面になると執行を先送りしてしまう過ちはよくあることです。

コツコツドカンの対策としては逆指値を入れるだけで済むのですが、そもそも妥当な損切り価格が良く分からないまま後先を考えず仕掛けてしまうことも少なくないでしょう。これではいつまで経ってもリスクを管理出来ません。

ここでは具体的な解決策として、「この程度の含み損が出たら、過去の統計から判断して回復する見込みは低い」(損切りするのが妥当)と納得出来るような損切り価格を当サイトの「ロスカット分析」で確認する方法を紹介します。

これは「

損切りか保有かを決める最大逆行幅入門」(ジョン・スウィーニー、パンローリング)という書籍に基づいたもので、ポジションを持っている最中の最大ドローダウン(一時的な含み損を含む最大損失)を分析するものです。

トレード中以外でも損切りの目安として使えますが、特にトレード中の次のような場面で使うと効果的です。

現実問題として、つい後先を考えずに勢いの余りエントリしてしまうこともあるでしょう。

当サイトのロスカット分析ではそういった状況でも雲行きが怪しくなってきた時点ですぐに損切りラインを判断可能です。

あなたに発生中の含み損を過去の統計と照らし合わせることで、現時点の忍耐が報われる範囲内にあるかどうかを定量的に判断出来ます。

もしあなたの含み損が大き過ぎる場合、観念して損切りする気持ちを後押ししてくれるでしょう。

含み損がまだ許容範囲内であれば、すぐに逆指値を入れることでコツコツドカンを回避可能です。

過去の統計をもとに、どの程度まで逆行したら「ギブアップしたほうが小さな傷口で済むか?」を定量的に示します。

チャートを見て逆指値を決めるとなると解釈や推測といったスキルが必要になってきますが、当サイトであれば過去データの傾向を確認するだけです。

また OCO 発注する場合にも便利です。

上記に加えて、他の市場関係者とはロスカット価格の決め方が異なるため「だましやノイズに振り回されない」といったメリットもあります。

ロスカット分析方法については後述しますが、より理解を深めたい方はジョン・スウィーニー氏の書籍も併せてご覧下さい。

「ロスカット分析」ページの説明

ページの構成は次の通りです。

使い方は「入力項目」へ必要な情報をセットし、表示された各グラフから情報を読み取ります。

各グラフの意味は次の通りです。

- <グラフ1ーA> ・・・ 損切りラインを決定するためのグラフその1

- <グラフ1−B> ・・・ 損切りラインを決定するためのグラフその2

- <グラフ2> ・・・ 【1段目】、及び【3段目】の内訳を示すグラフ

- <グラフ3−A> ・・・ 参考情報(他の観点から見たロスカット分析を知りたい方向け)

- <グラフ3−B> ・・・ 参考情報(他の観点から見たロスカット分析を知りたい方向け)

【2段目】を境にして、【1段目】と【3段目】で異なるロスカット分析を提供しています。

| 比較する項目 | 【1段目】 | 【3段目】 |

|---|

| ロスカット分析方法 | MAE (後述) を使用 | 損益の最適化 |

| 主な利用対象者 | 全員 | 季節的な傾向を使ってトレードしている方 |

| 損切りラインの実用性 | 高 | 中(現実的でない目安を示すことがある) |

| 損切りラインの読み取りやすさ | 中(目視補間、主観的な判断が必要) | 高(容易) |

| ロング/ショートの有効性 | 高(両方可) | 低(いずれか片方向は適していない) |

| 過去データの少ない(新規上場などの)銘柄に対する分析精度 | 低(利用は不向き) | 中(マウスカーソル操作しながら目視で検討可) |

| 【2段目】の過去データの位置付け | 仕掛けるべきでないトレードを含む | 季節性を根拠に全て仕掛けるべきトレードとみなす |

【1段目】と【3段目】を併用して総合的に損切りラインを判断しても問題はありません。

但しかえって判断に迷ってしまう恐れがありますので、基本的には同時に見ないことをお勧めします。

ロスカット分析に必要な情報を入力します。

このページは主にトレード中に利用することを想定していますので、あなたがエントリした時刻に最も近い時刻を選択して下さい。

トレード中でない場合は、分析したいトレード時間枠のエントリ時刻を選択して下さい。

あなたがエグジットする予定時刻に最も近い時刻を選択して下さい。

予定時刻や保有期限を決めていない場合は、仮で構いませんので「前場引け」「大引け」「保有期間1時間」などから選んで決めて下さい。

もし「今すぐ損切りすべきかどうか?」を知りたい場合は、現在時刻に最も近い時刻を選択して下さい。

トレード中でない場合は、分析したいトレード時間枠のエグジット時刻を選択して下さい。

トレード中の場合、あなたが仕掛けた方向を選択して下さい。

トレード中でない場合は、分析したい方向を選択して下さい。

ここが最も重要です。既述の書籍に基づいた分析になります。後述する季節性分析とは一切関係ありません。

MAE とは最大逆行幅(Maximum Adverse Excursion)のことで、ポジション保有中の一時的な最大損失の幅(絶対値)のことです。

「あるトレードで最終的に利益にはなったものの、トレード中に一時的に最大 -2% まで含み損が膨らんだ」 → MAE は 2 (%)

「あるトレードで含み損が -3% まで膨らんでしまったので、そこで損切りして -3% の損失を確定させた」 → MAE は 3 (%)

「あるトレードでエントリ直後から一瞬たりとも含み損が発生せず、運良く上昇が続いて利益確定した」 → MAE は 0

MAE は後述する <グラフ2> 上で縦軸の値がゼロ以下、つまり下半分のどこかに必ず入ります。

この MAE の近い過去データをグルーピングし、グループの推移に伴う勝率や損益の変化傾向からロスカットの目安 (MAE 値) を読み取ります。

グルーピング条件となる MAE の範囲を「MAE 区間」と呼びます。これは <グラフ2> で言うと下半分を均等にいくつか分割した領域です。

この領域は、【1段目】の棒グラフ上へマウスカーソルを重ねると <グラフ2> 上へ紫の点線枠により示されます。

この分析のポイントは「もし分析対象のサンプルデータに勝ちトレードと負けトレードを区別する境界点があるのであれば、その見極めとなる損切りポイントはどこか?」というアイデアに基づいている、ということです。

例えばあなたが仕掛ける場合、利益が出そうな日とタイミングを狙い澄ますはずです。定期的に宝くじを買い続けるかのように無心で仕掛け続ける、ということは通常ないでしょう。

そこで何も考えず定期的に売買した場合の全データを【2段目】に示し、その中で利益の出たデータが「何か特別な理由があって良いトレードになった」という想定のもと、利益と損失の分かれ目となる分岐点を【1段目】から読み取る、という発想です。

これにより、あなたが厳選して仕掛けたトレードが「良いトレードの仲間かどうか?」をより早い段階で見極めるのが狙いです。

『勝ちトレードの MAE はほとんどの場合、一定値を超えないことが分かってくるはずだ。つまり、良いトレードはあなたの不利な方向に大きく動くことはないということである。』

<グラフ1ーA> <グラフ1−B> とも損切りラインを一意に指し示すものではありませんので、2つを併用して総合的に判断することをお勧めします。

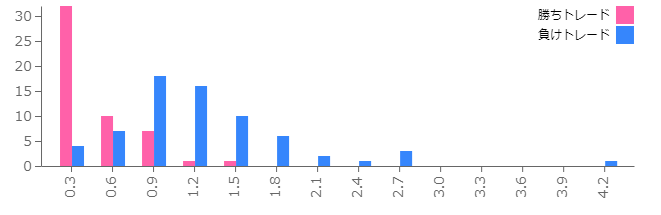

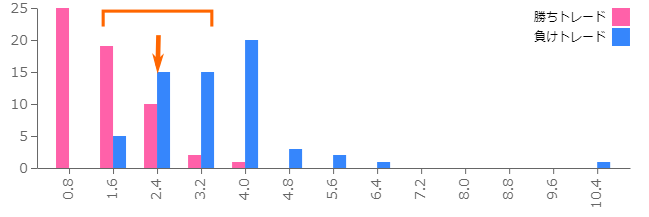

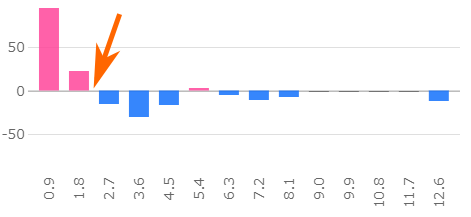

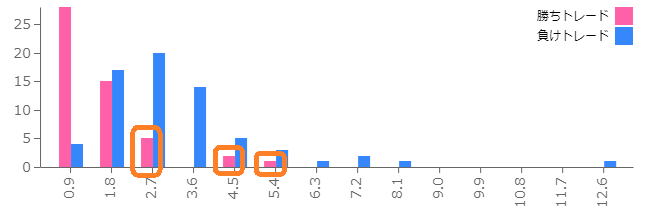

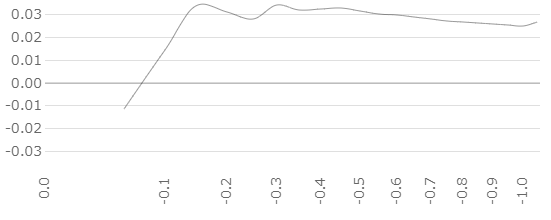

- 横軸 ・・・ MAE 区間(区間ではなく、MAE そのものと考えても良い)

- 縦軸 ・・・ 該当 MAE 区間に含まれる過去のトレード数

横軸の刻み(MAE 区間)ごとに、「赤」と「青」2本の棒グラフを対で表示しています。

この棒グラフ上へマウスカーソルを重ねると、下図のように <グラフ2> 上で該当する MAE 区間が紫の点線枠で示されます。

このとき紫の点線枠内に MAE が含まれるローソク足のみ「赤」あるいは「青」の色がつきますが、この「赤」と「青」それぞれの本数をカウントした結果が <グラフ1ーA> です。

最終損益がゼロのローソク足については取引手数料を考慮して「負けトレード」へカウントしています。

なお、入力項目の「方向」(ロングあるいはショート)指定に応じてグラフ上での勝ち負けの色が反転します。

つまり <グラフ1−A> とは、横軸の各 MAE 区間に含まれるローソク足の勝敗数を縦軸で示したものです。

<グラフ1−A> の一般的な特徴として、MAE が大きくなるにつれて「負けトレード数」が「勝ちトレード数」を上回りはじめます。

この上回りはじめる付近の MAE がロスカットの目安です。

なぜならその MAE を超えはじめると、ロスカットしなくても最終的に損失となる可能性が高くなるからです。

<グラフ2> 上で言い換えると、「いったんマイナス方向へ大きく動いたトレードほど、プラス方向へ戻る見込みが少なくなってくる」ということです。

明確な損切りラインの決定方法ですが、じつは手順が確立されているわけではなく書籍にも大まかな説明しか記載されていません。

やや主観的な判断が必要になりますので、いくつか具体例を使って見ていきたいと思います。

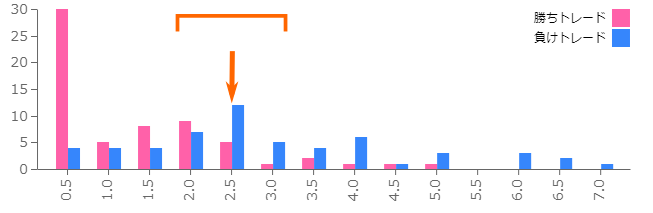

上図の場合、例えば次のような読み取り方で損切りラインを決定します。

- 1.「勝ち < 負け」となり始める MAE は 2.5 => 2.0〜3.0 の範囲に注目

- 2.MAE 2.5 の負けトレード数が顕著に大きい => 2.5 が勝敗の分かれ目と考える

- 3.(結論)-2.3% で損切り、または厳しめのストップで切りの良い -2.0%

- 1.「勝ち < 負け」となり始める MAE は 2.4 => 1.6〜3.2 の範囲に注目

- 2.MAE 2.4 には勝ちトレード数がかなりあり、これが負けトレードになってしまうのは勝ちトレード(赤い棒)全体から考えるとかなり損

- 3.(結論)-2.4% で損切り

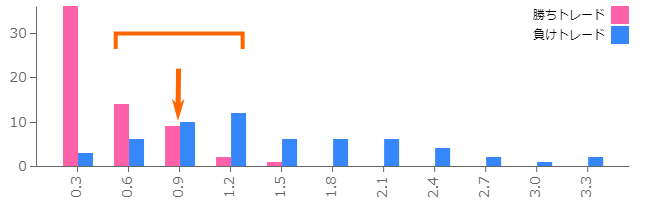

- 1.「勝ち < 負け」となり始める MAE は 0.9 => 0.6〜1.2 の範囲に注目

- 2.MAE 0.9 の勝敗数は僅差で次の MAE 1.2 にも勝ちトレードがあるので 0.9 は超えたほうが良い

- 3.(結論)-1.0% で損切り

後は MAE 値を使って損切りする価格を計算します。例えば MAE が 1.5 であれば、損切りラインの価格は

- ロングの場合 ・・・ エントリ価格 × (100 - 1.5) / 100

- ショートの場合 ・・・ エントリ価格 × (100 + 1.5) / 100

です。

注意点として、「一番左の MAE 区間が勝ちトレード数が一番多いので、一番勝ちやすい」と勘違いしてはいけません。

損切りは厳しくなるほど勝率は下がりますので、誤ってこの見方をしてしまうと損切り貧乏になってしまいます。

このグラフの目的はあくまでも「MAE 区間と共に勝敗がどのように変化しているか?」の傾向を読み取ることです。

ここでは敢えて勝率を全面には打ち出していません。これは分析対象に仕掛けるべきデータとそうでないデータが含まれているためです。

勝率も並行して重視する必要のある【3段目】の考え方と混同しないようにしましょう。

- 横軸 ・・・ MAE 区間(区間ではなく、MAE そのものと考えても良い)

- 縦軸 ・・・ 該当 MAE 区間に含まれる過去のトレード損益を通算した損益 (%)

内容は <グラフ1ーA> とほぼ同じで、棒グラフ上へマウスカーソルを重ねると <グラフ2> 上に対応する MAE 区間が紫の点線枠として表示されます。

このときの色の付いたローソク足の実体(矩形部分)を全て合算した結果がこの <グラフ1−B> です。

損切りラインの決め方は、左から右へ順に見て通算損益が初めてマイナスになる直前の MAE です。

例えば次の場合、まず損切りラインとして -1.8% を考えます。

この -1.8% をそのまま採用しても構いませんが、このとき同時に <グラフ1ーA> を併用してみます。

例えば次のように MAE 1.8 以上に勝ちトレードがあった場合、これらは -1.8% で損切りすることにより全て負けトレードへと変わることになります。

よって例えばもう少しストップを緩くして -2.0%、といった具合に最終的な判断をします。

気を付ける点として、もし極端に大きな利益あるいは損失を出したトレードが1度でも過去に含まれていると滑らかなグラフの傾向を示さず、損切りラインの判断に迷うことがあります。

そのような極端に実体の長いローソク足が <グラフ2> 上で目に付いた場合、どの MAE 区間に通算されているのかをマウスカーソルを操作して確認しておきましょう。

注意点としては <グラフ1ーA> と同様、「一番左の MAE 区間が利益が一番大きいので、一番利益を出せる」と勘違いしないようにしましょう。

つまり横軸が「損切りライン」、縦軸がその際の「損益」というグラフではありません。それは <グラフ3−A> です。

このグラフの目的は「MAE 区間と共に通算損益がどのように変化しているか」の傾向を読み取ることです。

一番左の通算利益が大きいのはトレード回数が多いからで、1トレード当たりの利益としてはわずかなものです。

利益の大きさに目を奪われるあまり、勘違いしないようにしましょう。

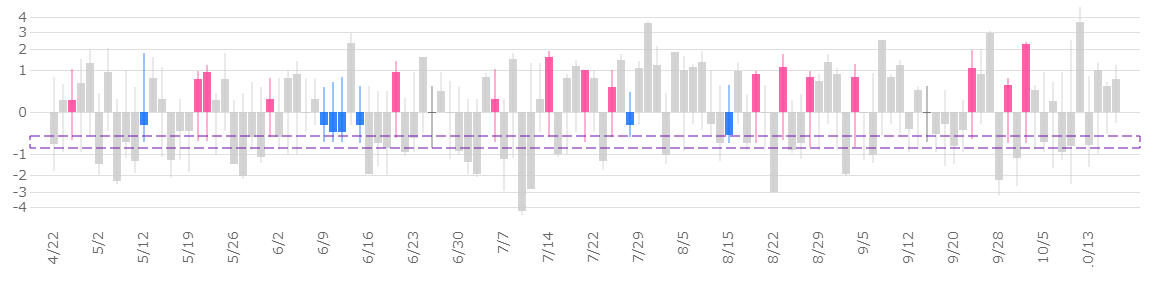

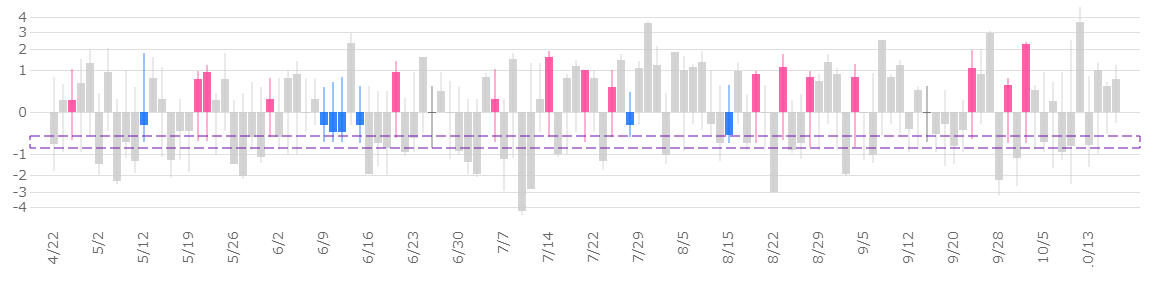

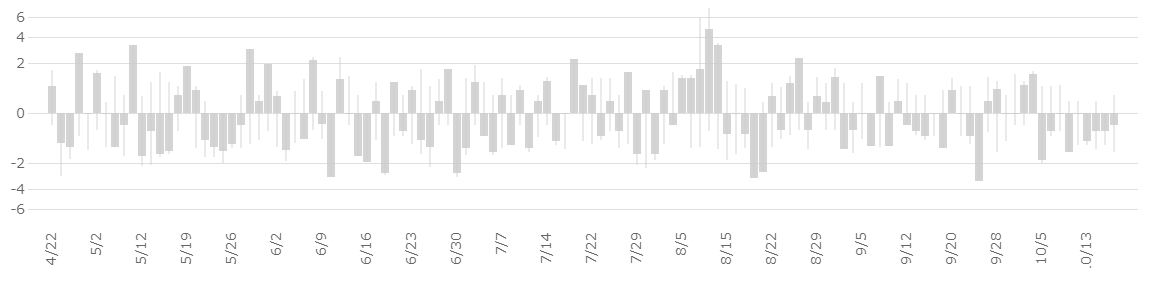

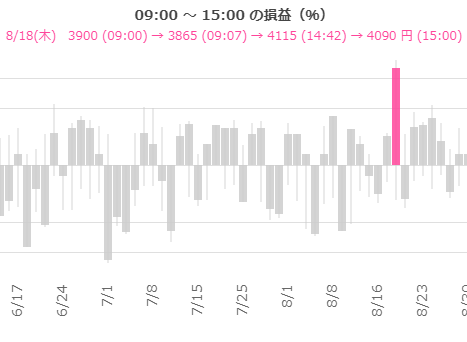

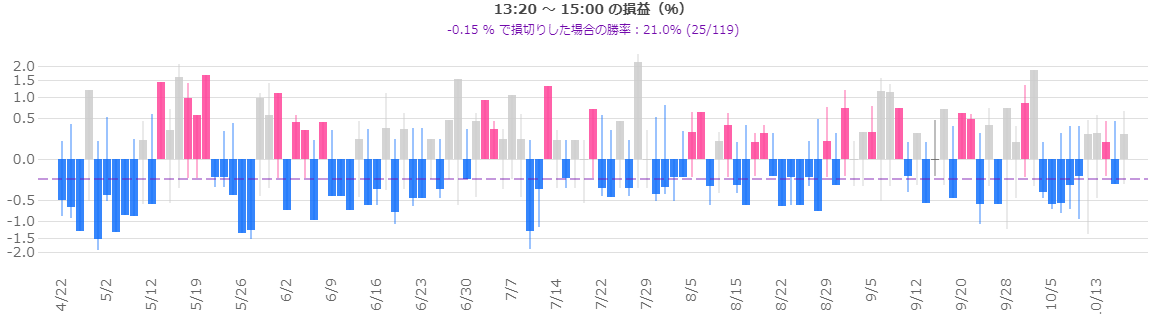

分析対象データの詳細を表示します。

- 横軸 ・・・ 過去のトレード月日

- 縦軸 ・・・ タイトルに示される時間帯で売買したときの損益率 (%)

入力項目のエントリ時刻・エグジット時刻をもとに、過去の同時刻に売買した日々の損益をローソク足で示しています。

つまり、これは

季節性分析 の「日々の損益」と同等のグラフです。

棒グラフ上へマウスカーソルを重ねると、対応する4本値とそれらの値を付けた時刻が下図のようにグラフタイトルの直下へ表示されます。

リアルタイム会員はこの分析対象データのサンプル数が圧倒的に多いため、結果として最も実践的なロスカット目安を提供しています。

なお新規上場からあまり日数が経過していない銘柄はこのデータが少ないため、実用的な分析結果を期待出来ません。ご了承下さい。

【1段目】と異なり、ここは【2段目】に示されている「全ての過去データ全体にとっての最適な損切りポイントはどこか?」を分析しています。

【2段目】の全データとは、毎日同時刻に売買したトレードのことです。

つまりこの【3段目】の想定利用者は「季節的な傾向をもとに毎日同時刻に売買するつもりの人」と言い換えることが出来ます。

注意点として、この分析はロングあるいはショートのいずれか片方向についてはあまり実践的な結果を期待出来ません。

これは例えば、ある銘柄で「9:00〜9:30 に上昇する傾向が高い」という季節性があったとします。

このときロングで最適な損切りラインを探すことには意味がありますが、ショートは全体として「そもそも仕掛けないほうが良い」という分析結果になるからです。

但し稀にショートでも利益になる損切りポイントが見つかることはあるため、全く無意味というわけではありません。

また季節性を根拠にしたトレードをしている場合でも、【1段目】は有効です。

むしろ【1段目】は比較的現実的な損切りラインをロング・ショートに関わらず常に示す傾向にあります。

一方【3段目】は資金管理の観点から言うとやや大き過ぎたり、あるいは実際の値動きに対してあまりにも小さ過ぎる損切りラインを示してしまうことがあるため注意が必要です。

まとめると、もし【3段目】を見て損切りラインを悩むくらいであれば「むしろ見ないほうが良い」と言ってよいでしょう。

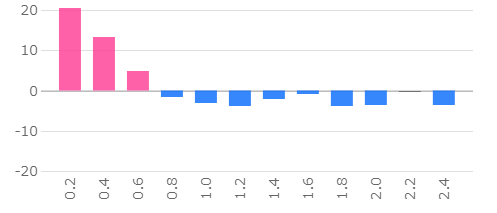

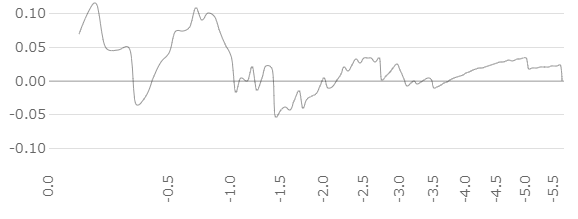

- 横軸 ・・・ 損切りライン(%)

- 縦軸 ・・・ 過去データを全てトレードしたときの平均損益 (%)

<グラフ2> で示される全過去データを損切りした場合の平均損益率(%)を示しています。

つまり、この平均損益(縦軸の値)が最も高い、あるいは局所的に高い損切りライン(横軸の値)が1つのロスカット目安になります。

グラフの左から右へ行くほど勝率が上がると同時に許容損失率も大きくなり、一番右の平均損益は「ロスカットを一切しなかった場合」の平均損益と同じになります。

この一番右の平均損益が意味するところですが、もし値がマイナスであれば「仕掛けると損する可能性が高い」ということです。

勿論それは季節性トレードをしている場合の話しであって、もしあなたが「何か他の根拠を以って特別にその日を狙って」仕掛けたのであれば、参照すべきグラフは【1段目】になります。

また、この一番右の平均損益はロングとショートで絶対値が同じになります。例えば「入力項目」がロングでこのグラフの一番右が +0.03% だった場合、ショートへ切り替えると一番右は -0.03% になります。

グラフ上へマウスカーソルを重ねると、対応する損切りラインが <グラフ2> 上へ紫の点線で示されます。

このとき同時に勝率がタイトル直下へ表示されます。

色のついていないローソク足は、「損切りしなければ利益となったトレードが損切りラインに引っかかったことにより損失となった」ことを意味します。

- 横軸 ・・・ 損切りライン(%)

- 縦軸 ・・・ 損切り対象となった過去データが損切り後に変化した損益率の平均 (%)

<グラフ2> の過去データのうち、損切り対象となったデータが損切り後にどれだけ「更に下げたか?」あるいは「戻したか?」を示しています。

グラフの一番右側は損切り対象データがなくなるような大きい許容損失率で、実際に対象データがないため変化率(縦軸の値)は必ずゼロになります。

このグラフは変化率(縦軸の値)がマイナスであるほどロスカットした後に「更に下げた」ことを示しています。

つまりマイナスであるほど「損切りして結果的に良かった」ということです。

逆にプラスの方向へ大きくなっている箇所ほど「損切りしないほうが良かった」という意味です。

よって、変化率(縦軸)のマイナス値が最も大きな損切りライン(横軸の値)がロスカットの1つの目安になります。

但し基本的には <グラフ3−A> を上下に反転した波形になりますので、両グラフのロスカット目安はほぼ一致します。

それではこのグラフの主な用途は何かというと、<グラフ3−A> で決定した損切りラインを採用した時の変化率が「どのくらいマイナスになっているか?」を確認する目的で参照します。

<グラフ3−A> で損切りラインを判断し、このグラフで「その位置でロスカットする価値があるか?」を確認する、といった流れです。

直感的に分かりづらいグラフですが、例えば過去データが4〜5日分しかないような銘柄(新規上場直後など)を使って少しずつマウスカーソルを動かしながら <グラフ2> との関係を確認すると理解しやすいかもしれません。

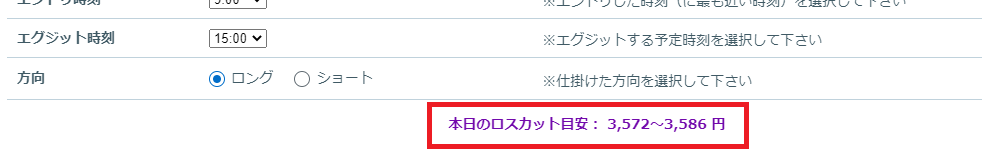

各グラフから最終判断する損切りラインは全て損失率(パーセント)のため、実際の損切り価格はこのパーセントとあなたのエントリした価格から別途計算する必要があります。

この手間を省くため、リアルタイム会員は各グラフ上でマウスカーソルを操作すると入力項目の直下に「本日のロスカット目安」という参考価格が表示されます。

これは入力項目の「エントリ時刻」付近についた当日の価格を使って計算しています。

よってあなたが実際にエントリした価格とは通常若干異なります。また呼値も考慮されていません。

おおよその価格の目安としてご利用下さい。

すでに手遅れの場合

ここまで見てきた通り、ロスカット分析でおおよその損切りラインを決めることが可能です。

ここでは、もし確認した時点で既に損切りラインを超えて大きな含み損が発生してしまっていた場合の対処方法を2つ挙げておきます。

1つめは含み損がどれだけ大きかろうが、あきらめて損切りすることです。

<グラフ2> を見ればあなたの含み損が運良くプラスへ戻す可能性がほぼないことがすぐにわかるようにしてあります。

建設的に状況判断すれば、あなた自身で 100% コントロール可能な未来の選択肢は「その含み損をさらに増やさないこと」の一択しかありません。

「今回は違う」と言い聞かせて根拠のない幸運を期待するか、「今回のトレードが全てではないので、この経験を次へ活かせば良い」というポジティブ思考へと脳を書き換える努力をするか、後はそういったメンタルの問題になってきます。

こういった心構えについては

スタートガイド でも取り上げていますので、興味のある方はぜひ併せてご覧下さい。

2つめの方法は、エグジット時刻を先延ばしすることです。

入力項目の「エグジット時刻」をより将来へといくつか試しに変更してみて、現在のあなたの含み損が損切りライン内に収まる時刻がないかどうかを探します。

もし幸運にも含み損が許容範囲に収まるエグジット時刻が見つかった場合、

- 1.同じ過ちを繰り返さないよう、逆指値を入れる

- 2.エグジット時刻になったら、含み損があっても手仕舞いする

というルールをトレーニングのつもりで遵守します。

この対処方法はコツコツドカンに繋がりますので決して良い方法とは言えず、また必ずしもうまく行くとも限りません。

トレード学習中の応急処置と捉えましょう。

おわりに

銘柄探しの情報は世の中に溢れていますが、ここでは手仕舞いの損切りに特化した極めて稀なツールを紹介させていただきました。

損切りは柔道で言うところの「受け身」です。勝ち急ぐあまり大ケガをすることのないよう、しっかりと受け身を練習しましょう。

ところで、もし損切りした直後から急回復し始めて結果的には損切りしないほうが良かった場合、メンタル的にはどのように受け止めれば良いでしょうか?

これは結果論ですので、全く気にする必要はありません。

というのも、損切りする時点ではその後の値動きがどうなるかは全く読めず、損失の膨らむリスクもあったはずです。

この潜在的なリスクをゼロにするのがロスカットの目的で、これがすなわちリスク管理です。強いて改善点を挙げるとすれば「今後は何を根拠にロスカットするか?」です。

この状況は何回もトレードしていると遅かれ早かれ必ず遭遇します。

1回のトレードに執着せず、後からあれこれ思い悩んでしまうくらいであれば次のチャンスを探しましょう。

『投機的なトレードは勝つこともあれば、負けることもあり、イーブンのときもある。われわれが興味があるのは勝ちトレードであり、負けトレードはできるだけ早く見つけて損切りすることで損失を最小限に抑えたい。自分のやっていることが分かっていれば、勝ちトレードになるものと負けトレードになるものは違うように見えるということが分かるはずだ。「どう見えるか」を知ることが成功につながる鍵なのである。』